不動産売買契約の「不動産取得税」を解説!

不動産を取得したら税金が課税されるという悲しい事実を知っていますか?ただでさえ出費が続くのに…(怒)と感じる人が多いと思いますので、今回の記事で「不動産取得税」に関してまとめてみます。

不動産取得税は「面積基準」や「築年数」の要件があるので、どの書類の、どこを見て確認したらいいのか…?そんな皆さまの疑問を解消しますね!

ブログ執筆:上級宅建士「ゆめ部長」

不動産を取得すると課税される「不動産取得税」とは…

不動産取得税とは…不動産を「取得」した時に課税される税金のことです。

「取得」というのは、購入した時だけでなく、贈与、建物の新築や増築も含まれます。ただし、相続した時は相続税が課税されるので不動産取得税は非課税になっています。

納税時期と納税方法もお話しておきますね。

不動産の所有権移転登記をしてから、大体 6か月~1年半後に都道府県税事務所から納税通知書が送付されてきます。納期(約1か月)までに銀行・コンビニ・都(県)税事務所で納税してください。なお、建物を新築した場合は納税通知書の送付が遅くなります。

1つ注意しておくと、不動産屋さんが作成する諸費用概算書・資金計算書には不動産取得税が記載されていないことが多いので気を付けてください。不明確なことを記載してトラブルになるのを避けたい…というのが理由のようですけど、ある日突然、納税通知書が届いたらビックリしてしまいますよね。急な出費でお客さまが困らないように、ゆめ部長が使っている諸費用概算書には不動産取得税の項目を入れています!

不動産取得税の計算方法を見てみましょう!

不動産取得税の計算は次の通りです。

固定資産税評価額 × 税率

「宅地」の場合は土地の評価額が安くなる特例があります。

固定資産税評価額 × 1/2 × 税率

※ 宅地の特例(×1/2)は令和6年3月31日まで

「固定資産税評価額」とは、固定資産税・都市計画税、不動産取得税、登録免許税の計算の基となる評価額のことです。実際に取引される相場の大体70%に設定されています。固定資産税評価額は、都税事務所で「評価証明書」または「公課証明書」を取得するか、毎年6月頃に送付されてくる「固定資産税・都市計画税課税明細書」で確認することができますよ。

次に、不動産取得税の税率を見てみましょう。

原則 … 4%

特例 … 土地:3% ・ 住宅(建物):3%

※ 1%軽減されるのは令和6年(2024年)3月31日まで

※ 住宅以外の建物は4%

一般的なマイホームを購入した場合をまとめると…

建物 … 固定資産税評価額 × 3%

土地 … 固定資産税評価額 × 1/2 × 3%

上記の計算式で算出された金額がそのまま課税されてしまうと大変な納税額になってしまいます…(汗)ちょっと具体例で見ておきましょう。

大規模分譲マンションを具体例にします。

・マンション全体の土地の固定資産税評価額が30億円

・持分が300万分の1万

・建物価格が800万円

として考えてみます。

上記の計算式で課税されてしまうと…

土地 : 30億円 × 1万/300万 = 10,000,000円

1,000万円 × 1/2 × 3% = 150万円

建物 : 800万円 × 3% = 24万円

合計で174万円!!!

さすがにこんな鬼のような課税はありません。実際は土地・建物のどちらも「税額の軽減」が適用されますので安心してください。建物に関する「税額の軽減」は「新築」「中古」で異なりますので分けて見ていきましょう!

先にポイントを簡単にまとめておくと…

■ 土地は非課税になる可能性が高い!

■ 新築の建売住宅は建物も非課税になる可能性が高い!

■ 新築マンションは建物が高額だから課税される可能性が高い!

■ 中古戸建は課税される可能性がある。

■ 1Rや専有面積が広いマンションは軽減がないから税額が高くなる!

「新築」住宅で適用される不動産取得税「税額の軽減」

ちょっと難しいかもしれませんけど、具体例・資料を添付しながら解説しますので、頑張って付いてきてくださいね!

なお、あまり使われない箇所を記載すると、解説が全然理解できなくなりますので、細かい部分は省略します。この記事では大まかな計算を理解してもらい、詳細な条件や具体的な計算は税理士先生・都税事務所へ必ず確認してほしいです。

では、新築住宅を「建物」「土地」に分けて見ていきます。

【建物】

新築建物の不動産取得税を計算する場合、固定資産税評価額から1,200万円 or 1,300万円を引いた金額に対して、税率の3%をかけます。計算式は次の通りです。

(固定資産税評価額 - 1,200万円) × 3%

(固定資産税評価額 - 1,300万円) × 3%

※ -1,300万円にできるのは「認定長期優良住宅」限定

⇒ 令和6年(2024年)3月31日までに取得が条件

新築物件の場合、固定資産税評価額は都税事務所の担当者が現場を見て決めます。これを「家屋調査」と言います。建物の広さ・グレード・設備などによって評価額は変わりますが、一般的には、建築費用の50%~70%です。

2つ具体例を見てみましょう。

1つ目は「一般的な建売住宅」です。

3LDK・延床面積85㎡・5,000万円とします。

建築費用は1,400万円くらいかな…?と思います。

そうすると、固定資産税評価額は…

1,400万円 × 50% ~ 70% = 700万円 ~ 980万円

黄色の計算式に入れてみると、

( 700万円 - 1,200万円 )× 3% = 0円

( 980万円 - 1,200万円 )× 3% = 0円

つまり、不動産取得税はかかりません!

2つ目は「新築マンション」です。

3LDK・延床面積70㎡・5,000万円とします。

物件価格が5,000万円くらいだと、建物価格の方が少し高くなりますから、建物価格は2,800万円くらいでしょうか…?

そうすると、計算式は次のようになります。

( 2,800万円 × 70% - 1,200万円 )× 3% = 228,000円

( 2,800万円 × 50% - 1,200万円 )× 3% = 60,000円

これは概算金額です。家屋調査が終わっていない段階で計算した時の参考価格はこんな感じでしょうか?というお話でした。ちなみに、ゆめ部長が購入した新築マンションの納税額を見たら50%くらいの評価になっていました。

なお、上記のように「-1,200万円」できるのは、次の条件を満たす新築物件に限られます。

■ 居住用その他も含めて住宅全般に適用OK

■ 課税床面積が50㎡以上・240㎡以下

⇒ 戸建て以外の賃貸住宅は40㎡以上

「課税床面積」について補足…

「課税床面積」というのは、マンションの「専有部分」と「共有部分の持分」を合算したものです。総戸数が少ないヴィンテージマンションや共用部分が広いマンションの場合、登記簿面積よりも課税床面積がだいぶ大きくなることがありますので十分に注意してくださいね!

【土地】

いろんな税金のテキスト・Webページを読みましたけど、どの解説を読んでも「あ~わからない!税金キライ!」と思ってしまいましたので、余計な部分はカットして具体例を見ながら解説していきます。

計算式から見ていきます。

「普通のマイホーム」を前提にしてください。

固定資産税評価額 × 1/2 × 3% - 控除額

固定資産税評価額は「評価証明書・公課証明書・課税明細書・名寄帳」などの書類で確認してください。不動産の所有者なら「課税明細書」があるはずです。なくしてしまったり、所有者でなければ、不動産屋さんに手配してもらいましょう。

「控除額」の確認が少し面倒です。

下記2つのどちらか「多い」金額を税額から控除できます。

■ 45,000円

■ (土地1㎡あたりの固定資産税評価額 × 1/2)

×(課税床面積× 2【200㎡限度】)× 3%

… 意味わからないですよね。

計算したくないですけど、ほぼ間違いなく上の■より下の■の方が金額が高くなるので、残念ながら計算することになります。では、具体例で見ていきましょう。

・中古マンションを購入

・土地の固定資産税評価額4,000万円

・課税床面積110㎡

・共有持分土地面積:80㎡

この具体例で「控除額」を計算すると…

4,000万円 ÷ 80㎡ × 1/2 × 200㎡ × 3% = 150万円

1,500,000円 > 45,000円

⇒ 控除額は150万円

ここまでの計算式を説明しておきます。

課税床面積×2=220㎡ですけど、MAX200㎡まででしたよね。計算した金額150万円は4万5,000円より大きいので、150万円控除できることになります。

これで「控除額」は計算できました。

次に、不動産取得税を計算しましょう。

4,000万円 × 1/2 × 3% - 150万円 = -90万円

控除額のおかげで課税額がマイナスになり、不動産取得税は課税されません!

税務署でヒアリングした時に教えてもらったのですけど、土地はこの控除額が大きいので、一般的なマイホームで課税されることはあまりないのだとか。課税されてしまうほどの不動産を所有している人なら、専属の税理士先生がいるでしょうから大丈夫ですよね。

もう1つ。この軽減特例を利用するための要件です。

■ 居住用その他も含めて住宅全般に適用OK

■ 課税床面積が50㎡以上・240㎡以下

⇒ 戸建て以外の賃貸住宅は40㎡以上

■ 土地を先行取得した場合、3年以内に建物を新築

■ 建物新築を先行した場合、新築1年以内に土地を取得

※ 3つ目の■は令和6年3月31日までの特例です。

「中古」住宅で適用される不動産取得税軽減の特例

【建物】

中古物件の場合、築年数の経過に伴い、新築の控除額がどんどん減少していきます。昭和56年12月31日以前に建築された建物には控除額がなくなりますけど、「耐震基準適合証明書」を取得したり「既存住宅売買瑕疵保険」へ加入したり「耐震改修」をしているなら、少し控除することができます。

1回読んだだけで理解できる頭の良い人もいるでしょうけど、ほとんどの人はわからなくて当然ですから安心してください!3回読んでやっとわかってくる感じだと思いますので焦らず理解してもらえたら…と思います。

では、計算式を書きます。

( 固定資産税評価額 - 控除額 )× 3%

「控除額」は新築日によって次のように変わってきます!

新 築 日 控 除 額

1997年4月1日以降 1,200万円

1997年3月31日以前 1,000万円

1989年3月31日以前 450万円

1985年6月30日以前 420万円

1981年6月30日以前 350万円

1975年12月31日以前 230万円

1972年12月31日以前 150万円

1954年7月1日

~1963年12月31日 100万円

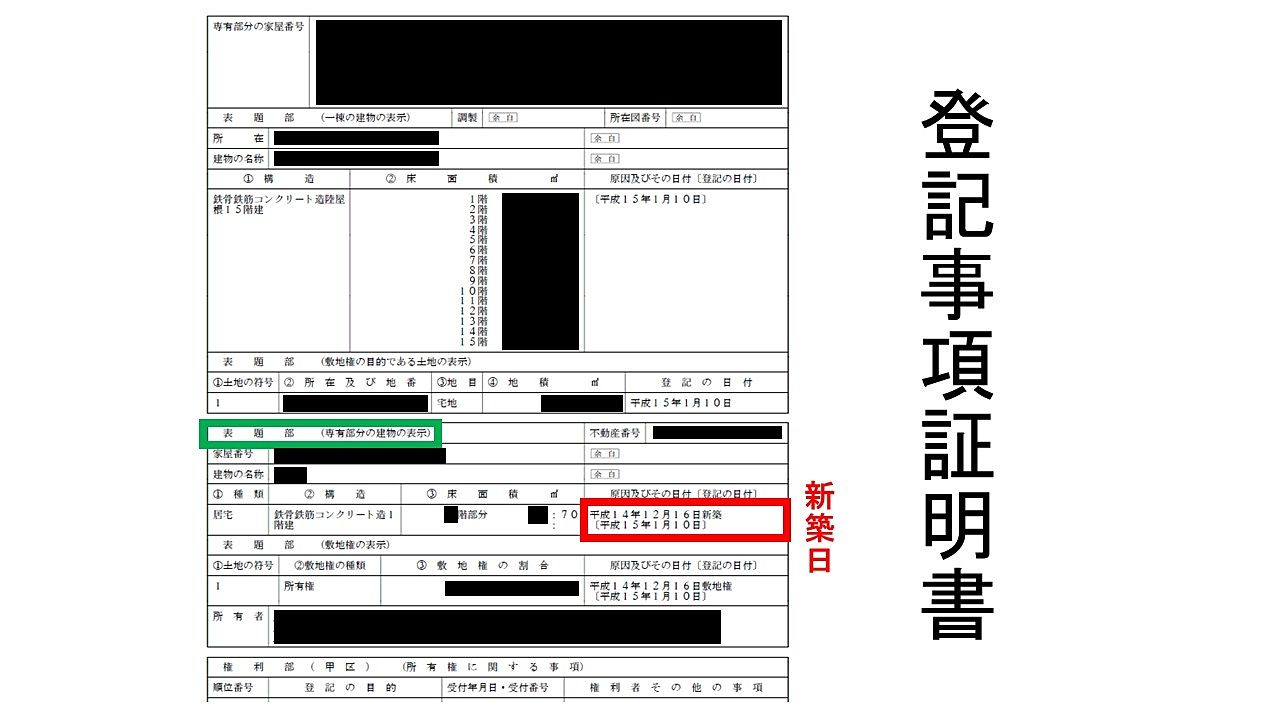

「新築日」は登記事項証明書(謄本)で確認します。下の画像を見てくださいね。

理解しやすいように具体例を見ていきましょう。

新築年月日:1982年1月のマイホームを取得

建物の固定資産税評価額 : 550万円

この物件の不動産取得税はいくらでしょうか?

1982年は「1985年6月30日以前」で控除額は420万円ですから、計算式は次のようになりますね。

( 550万円 - 420万円 )× 3% = 39,000円

これが不動産取得税の納税額です。

この軽減を受けるための要件は次の通りです。

■ 買主が自分の居住用 or セカンドハウスとして取得

■ 課税床面積が50㎡以上・240㎡以下

■ 昭和57年1月1日以降に建築

■ 昭和56年12月31日以前に建築されていても次の条件を満たす

・耐震基準適合証明書を取得

・既存住宅売買瑕疵保険へ加入

・新耐震基準に適合するための改修工事を行う

参考記事…

ここで、理解を深めるために、ゆめ部長が「ドキッ」とした案件の資料を見てください ↓

画像の左側を見てください。

これは評価証明書(公課証明書)という書類の一部抜粋です。「登記簿面積」と「課税床面積(現況床面積)」が記載されています。

油断していると「240㎡以下」という要件を満たしていないことに気が付かないこともあり得るのです。ホント、税金って怖いです。

次は画像の右側です。

これは、不動産を1月1日時点で所有している人に対して、東京23区であれば6月に入ってから郵送されてくる「固定資産税・都市計画税 納税通知書」に付いている「課税明細書」という書類です。評価証明書と同様に「登記簿面積」と「課税床面積(現況床面積)」が記載されています。

この物件だと、登記簿面積は50㎡未満ですから、残念ながら「住宅ローン控除」を利用することはできません。しかし!課税床面積は50㎡を超えていますから「不動産取得税」の軽減を受けることができます。

先ほどの例で軽減を受けられない場合を計算してみると…

550万円 × 3% = 165,000円

差額は126,000円にもなりますね。

2022年2月13日 追記…

2023年までに建築確認を受けた「新築住宅」については、登記簿面積(内法面積)が40㎡以上あれば、住宅ローン控除の対象物件になります。ただし、合計所得が1,000万円以下という要件がありますので注意が必要です。

【土地】

中古住宅の【土地】は新築住宅の【土地】とほぼ同じです。

土地だけ先行取得した場合、1年以内に建物を取得すること。

建物だけ先行取得した場合、1年以内に土地を取得すること。

こんな要件があるんですけど、中古物件で土地と建物を別々に取得するなんてレアケースでしょう。ゆめ部長は15年以上不動産仲介の仕事を続けていますけど、出会ったことがありません。こういう案件は借地・相続などでしょうから、最初から税理士先生に相談しますよね。この記事ではムシして良いと思います。

注文建築する土地を購入した時の不動産取得税

土地を購入して注文建築する場合の不動産取得税はどうなるのか?について解説します!

まず、「建物」の課税について見ていきましょう。

建物の不動産取得税は完成後に課税されます。新築住宅の特例として、固定資産税評価額(評価額は家屋調査で決まり建築費用の50%~70%になるというお話をしましたね!)から「1,200万円」または「1,300万円」控除されるため、建築費用が2,000万円を超えるあたりからは、課税される可能性が高いと考えておいた方が良いでしょう。

計算式:( 固定資産税評価額 - 控除額 )× 3%

次は、「土地」の課税についてです。

計算式:固定資産税評価額 × 1/2 × 3% - 控除額

「控除額」は下記2つのうち「多い」金額を使うんでしたね。

■ 45,000円

■ (土地1㎡あたりの固定資産税評価額 × 1/2)

×(課税床面積× 2【200㎡限度】)× 3%

土地を取得した時点でどちらの金額が多いかを計算しようとしても、建物プランは確定していないのが一般的ですから「課税床面積」がわかりません。そうすると…「納税額はどうやって計算しよう?」「不動産取得税はいつ納税すればいいの?」という疑問が出てくると思います。

ここで、知っておいてほしい知識があります ⇒

知識 1…

土地取得から3年以内に建物を新築すれば、上記、土地の「控除額」を使うことができます。

知識 2…

注文住宅を建築するために土地を購入した場合、土地の取得から6ヶ月以内に「建築確認」を取得できれば、土地に関する不動産取得税の支払いは建物完成時まで延期することができます。

つまり!

一般的な取引では、建物が完成してから「土地」「建物」の不動産取得税を納税すればOKであり、納税する税額の計算では「控除額」を利用することができます。

ただし、

「建築確認」を6ヶ月以内に取得できなければ、上記「控除額」を使わずに計算した税額を一時的に支払う必要があります。一時的に…というのは、建物完成後に還付請求をすることで返還してもらえるからです。

注意点…

6ヶ月以内という期間は地域によって異なるそうです。

参考…

【 Q8 】

住宅が建っていない土地でも、宅地の取得に係る不動産取得税の特例を受けられますか?(⇒ 固定資産税評価額を1/2にできる特例)

【 A8 】

更地や駐車場、商業用ビルの敷地等、住宅が建っていない土地であっても、当該土地が固定資産評価上、宅地と 評価された土地であれば、取得した不動産の価格に1/2を乗じた額を課税標準とします。また、宅地と評価されていない土地(農地や雑種地等)であっても、当該評価額が宅地に比準して評価された土地である場合には、同様に特例を受けられます。

引用元:東京都主税局Q&A

不動産取得税の軽減特例を受けるための手続き

不動産取得税の軽減特例を受けたい場合は、不動産を取得した日から60日以内に都道県税事務所に「不動産取得税課税標準の特例適用申告書」を提出しなければいけません。

と言っても、ほとんどの人がこの手続きをしていないですし、不動産屋さんもお知らせしていないのが一般的だと思います。

この手続きをしなくても、都税事務所は登記情報を共有していますから、権利移転後に「不動産取得税を納税してくださいね~」という通知が届きます。この通知が来てから書類を集めて申請すれば、申請期限後であっても都税事務所は対応してくれるようですよ。

しかし、ここで1つ注意です。

税金の軽減は自分で申告することを前提にしていますから、軽減特例が使えることを丁寧に教えてくれないことがあります。納税通知書の金額が「なんだこの税額は!?」とビックリするものであれば、軽減を反映してくれているかを都道府県税事務所へ確認しましょう。

質問すれば教えてくれますけど、ちょっと不親切な気がするのは、ゆめ部長だけではないですよね~。

タワーマンションの不動産取得税課税の見直し

タワーマンションは1階と最上階では販売価格が大きく異なりますよね。それにもかかわらず、今までは「1階70㎡の部屋」と「最上階70㎡の部屋」が同じ税額が課税されてきました。販売価格に2倍くらいの差が生まれることがあるにもかかわらず、おかしなことです。

そこで、固定資産税・都市計画税・不動産取得税は階数に応じて課税が見直されることになりました。今後は相続税も見直しの対象になっていく予定です。

では、具体的にどれくらい変わるのでしょうか…?

補正率は…1階を100として、1階上がるごとに 10/39(約0.256)を加えた数値になります。真ん中の階は増減なしでプラスマイナスゼロになりますから、低層階は減税、高層階は増税です。

少しわかりづらいですけど、計算すると次のようになります。

真ん中の階より1階上がるごとに約0.256%上昇

真ん中の階より1階下がるごとに約0.256%下落

50階建てのタワーマンションの場合、0.256% × 25階 で増税は約6%です。最上階に住んでいるような富裕層にとっては全く気にならない額ですね。

参考記事…

最後に…

宅建試験の時から大っ嫌いな不動産取得税。改めて勉強しなおしてみると、まぁ、そこまで難しくはないかな…と感じ始めました。少しずつ苦手意識が解消されてきているのかもしれません。このまま一気に勉強しながら記事を書いていきますので、引き続きこのブログを読みに来てもらえたら嬉しいです!

ちょっとしつこいですけど、税金は必ず税理士先生・税務署に確認してくださいね。不動産屋さんは具体的な金額の相談には乗れません(税理士法違反!)ので、この点、ご了承ください。

本日も最後までお読みいただきありがとうございました。

“不動産の「悩み・不安・怒り」を解消するぞー✨ のお役立ち情報をツイート ✅ホンネで語るよ ✅業界の裏側…コッソリ教えるよ ✅役立つ知識を集めて発信するよ ✅さんへ優しく解説するね ✅ガンバル不動産屋さ…

— name (@yumebucho) YYYY年MM月DD日